המשך ה - חישוב המס

חישוב המס

בעת מכירת זכות במקרקעין נוצר שבח המהווה את סכום ההפרש בין שווי מכירת הזכות לשווי רכישתה בניכוי הוצאות ובתוספת פחת.

השבח מגלם בתוכו שני מרכיבים: שבח ריאלי וסכום אינפלציוני.

הסכום האינפלציוני נחלק לאינפלציוני חייב בשיעור 10% (מיום הרכישה ועד 31.12.1993) ואינפלציוני פטור (מ-1.1.1994 ועד ליום המכירה). השבח הריאלי לגבי יחיד נחלק לתקופות, ולכל תקופה שיעור מס (כמפורט בהמשך). לגבי חברה חל מס חברות על כל השבח הריאלי.

המס לתשלום כולל את המס על הסכום האינפלציוני החייב והמס על השבח הריאלי.

ניכויים:

- רשימת ההוצאות המותרות בניכוי מופיעות בסעיף 39 ו-39א לחוק וכוללות בין היתר הוצאות שהשביחו את הנכס, שכר טרחת עורך דין במכירה וברכישה, שכר טרחת שמאי, דמי תיווך ששולמו במכירה או ברכישה, מס רכישה ששולם ברכישה, מס מכירה ששולם במכירה, תשלומי ריבית ריאלית וכו'.

- ההוצאות יותרו בניכוי ובלבד שהן הוצאו על ידי המוכר, הוצאו בגין הנכס הנמכר, אינן כלולות כבר בשווי הרכישה ואינן מותרות בניכוי במס הכנסה.

חישוב יתרת שווי רכישה:

יתרת שווי הרכישה מהווה את סכום שווי רכישת הזכות בשקלים חדשים (₪), בצירוף הוצאות המותרות בניכוי ובהפחתת סכומי הפחת שניתן היה לדרוש כניכוי על פי פקודת מס הכנסה (אף אם לא נדרשו כניכוי בפועל).

חישוב השבח:

שווי המכירה פחות יתרת שווי הרכישה המחושב.

חישוב יתרת שווי רכישה מתואמת:

שווי הרכישה וסכום הפחת כשהם מתואמים על פי מדד המחירים לצרכן מיום הרכישה ועד ליום המכירה, בצירוף ההוצאות המותרות בניכוי כשהן מתואמות מיום ההוצאה ליום המכירה. המדד לחישוב התאום הנו המדד הידוע ביום המכירה/רכישה/הוצאה.

במכירת נכס בר פחת שנרכש לפני 1.4.1973 יש לחשב פחת נוסף בשל אינפלציה, כאמור בסעיף 4 לתיקון 12 לחוק, ולהוסיפו לשווי המכירה. במקרה זה סכום הפחת יתואם מתאריך אמצע תקופה שבין יום הרכישה ליום המכירה.

חישוב הסכום האינפלציוני

יתרת שווי הרכישה המתואמת פחות יתרת שווי הרכישה.

חישוב הסכום האינפלציוני החייב

יתרת שווי רכישה כשהיא מתואמת לתאריך 31.12.1993 פחות יתרת שווי הרכישה (ללא הוצאות שהוצאו לאחר 31.12.1993).

חישוב השבח הריאלי

סכום השבח פחות הסכום האינפלציוני.

חלוקת השבח הריאלי בחישוב לפי ליניאריות רגילה:

חישוב השבח הריאלי עד יום התחילה

מספר הימים שעברו מיום הרכישה ועד לתאריך 6.11.2001 בחלוקה למספר הימים שעברו מיום הרכישה ועד ליום המכירה כפול סכום השבח הריאלי.

חישוב יתרת השבח הריאלי לאחר יום התחילה ועד למועד השינוי

מספר הימים שעברו מיום 7.11.2001 ועד ליום 31.12.2011 בחלוקה למספר הימים שעברו מיום הרכישה ועד ליום המכירה כפול סכום השבח הריאלי.

חישוב יתרת השבח הריאלי לאחר מועד השינוי

סכום השבח הריאלי פחות סכום השבח הריאלי עד יום התחילה וסכום השבח הריאלי שלאחר יום התחילה ועד למועד השינוי.

חלוקת השבח הריאלי בחישוב לפי ליניאריות חדשה לדירות מגורים מזכות:

חישוב השבח הריאלי עד יום המעבר

מספר הימים שעברו מיום הרכישה ועד ליום 1.1.2014 בחלוקה למספר הימים שעברו מיום הרכישה ועד ליום המכירה כפול סכום השבח הריאלי.

חישוב השבח הריאלי לאחר יום המעבר

סכום השבח הריאלי פחות סכום השבח הריאלי עד יום המעבר.

מכירת דירת מגורים מזכה ששווייה מושפע מזכויות בנייה בלתי מנוצלות בחיוב ליניארי חדש

על מכירה של דירה זו יחולו הכללים שנקבעו בסעיף 49 לחוק לעניין תקרת פטור. עד לשווי הדירה ללא זכויות הבניה יחושב מס לפי ליניאריות חדשה. אם שווי הדירה ללא זכויות נמוך מסכום תקרת הפטור שנקבע בסעיף 49ז(א)(2) יחושב מס לפי ליניאריות חדשה גם על חלק זכויות הבנייה בסכום של שווי הדירה ללא זכויות הבנייה או בסכום ההפרש שבין סכום התקרה לשווי הדירה - לפי הסכום הנמוך. יתרת זכויות הבנייה יחויבו במס לפי ליניאריות רגילה.

מס שבח על הקונה:

• אם הסכימו הצדדים לעסקה כי הקונה ישלם את מס השבח שהמוכר חייב בו, רשאי המנהל לקבוע את שווי המכירה בדרך של גילום מלא.

- • גילום מלא - התמורה בהסכם המכירה בתוספת סכום המס שהיה על המוכר לשלם על מנת שתיוותר בידו התמורה נטו שבהסכם, אילו הקונה לא היה מקבל על עצמו את תשלום המס.

יודגש כי אין בהסכם מסוג זה להעביר את חבות תשלום מס השבח על הרוכש.

שיעורי המס:

שיעורי המס החלים על השבח הריאלי (בלינאריות רגילה) לשנת 2022.

| יחיד |

חברה |

||

|

שבח ריאלי עד יום התחילה |

שבח ריאלי לאחר יום התחילה ועד למועד השינוי |

יתרת השבח הריאלי לאחר מועד השינוי 25% |

על כל השבח הריאלי 23% |

שיעורי המס החלים על השבח הריאלי בלינאריות חדשה לדירות מגורים מזכות

|

שבח ריאלי עד יום המעבר - 0% |

שבח ריאלי לאחר יום המעבר - 25% |

• שיעור המס על הסכום האינפלציוני החייב - 10% ליחיד ולחברה (למעט כאמור במכירת דירה מזכה בליניאריות חדשה).

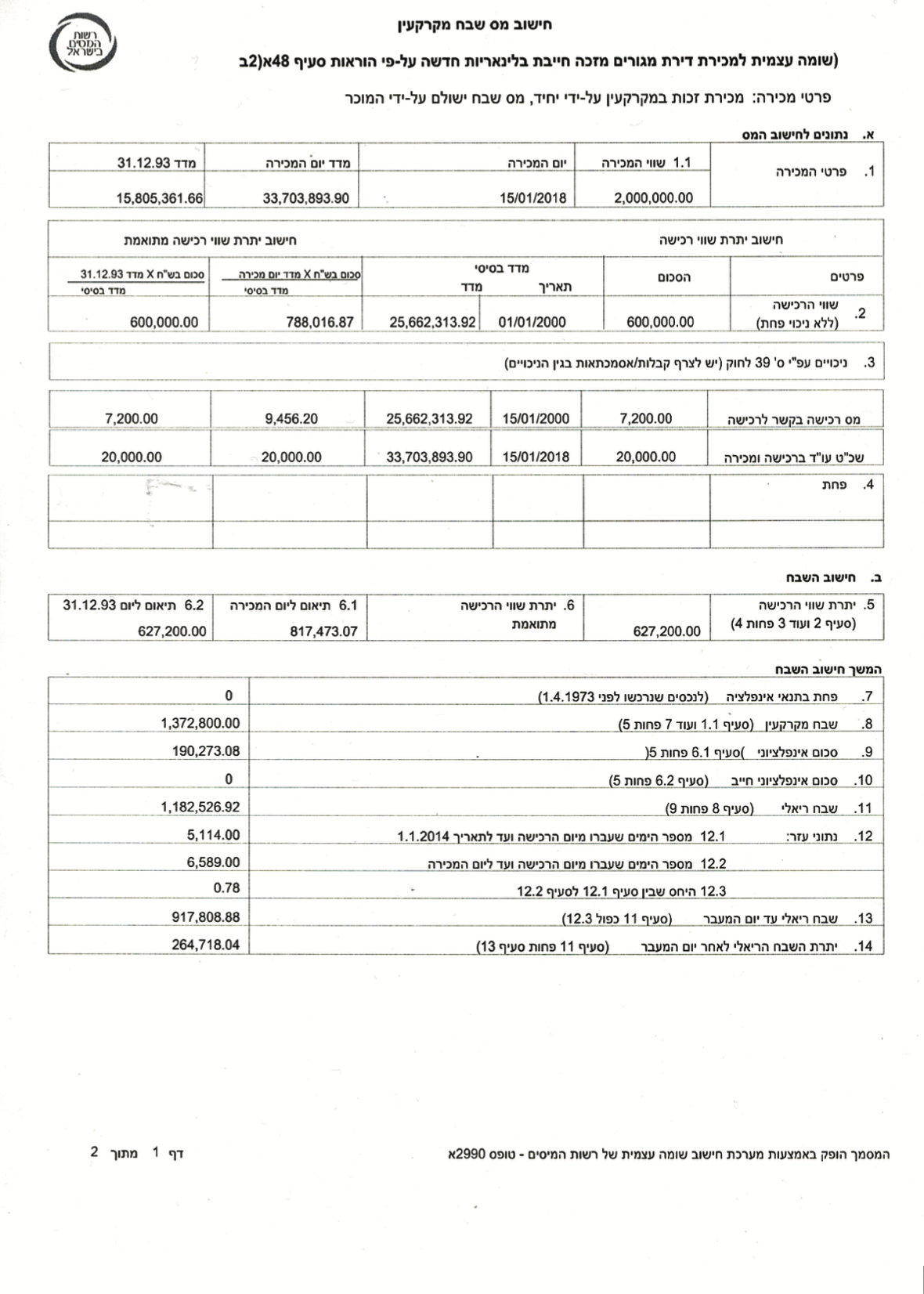

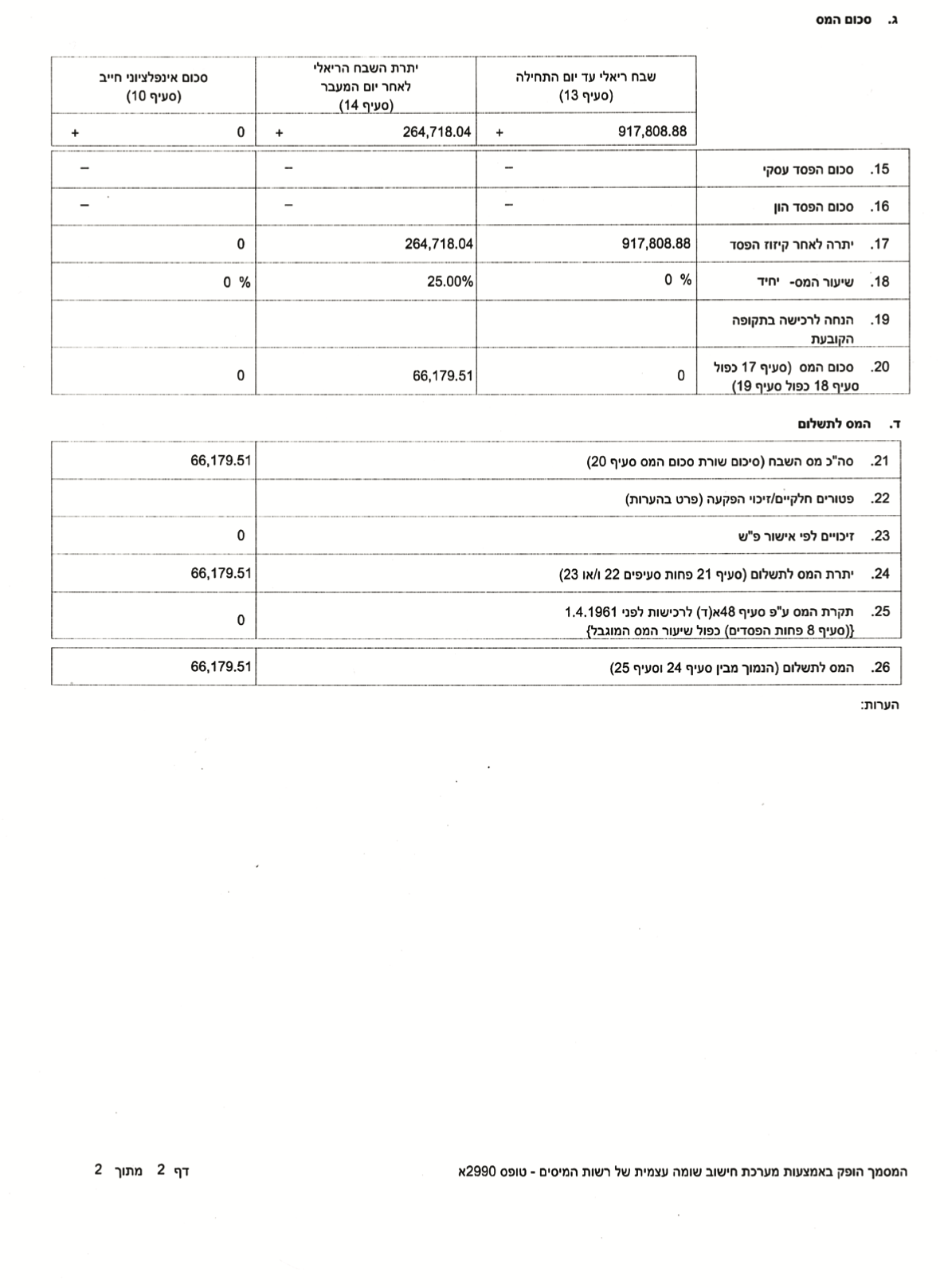

להלן דוגמה לחישוב ודיווח שומה עצמית במס שבח על פי נתוני היסוד הבאים:

מר ישראלי רכש דירה ביום 1.1.2000 תמורת 600,000 ₪. הדירה שימשה את מר ישראלי למגוריו כל השנים. ביום 15.1.2018 נמכרה הדירה תמורת 2,000,000 ₪. מר ישראלי הוציא את ההוצאות הבאות:

- מס רכישה ששילם ברכישת הזכות - 7,200 ₪ מיום 15.1.2000

- שכר טרחת עורך דין ששילם במכירת הזכות - 20,000 ₪ מיום 15.01.2018

- הדירה עומדת בהגדרת דירת מגורים מזכה, הדירה אינה פטורה (למר ישראל דירה נוספת). להלן דיווח שומה עצמית בהתאם לנתוני הדוגמה, כפי שהופק מאתר האינטרנט.